«بديهيّات» ضعف الدولار تُتَرجم «عملة عالميّة» قريباً!

فكرة العملة الكونيّة ليست جديدة، بل هي تعود إلى مرحلة التخلّي عن الذهب «وحدةَ نقد دولية» في النصف الثاني من القرن الماضي، ومعاندة الجنرال شارل ديغول، وحتّى فإنّ جذورها تعود إلى طرح الاقتصادي البريطاني جون ماينارد كينز قبيل انتهاء الحرب العالميّة الثانية.

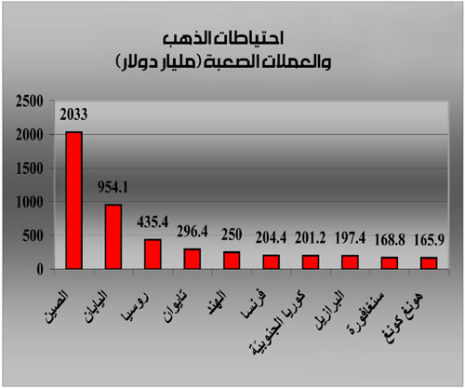

وقد أطلق هذه الفكرة آخر مرة الملياردير الأميركي جورج سورس وتبنتها روسيا عام ٢٠٠٢. وهي ما زالت تدغدغ أفكار عدد من الدول التي تمتلك احتياطاً كبيراً من الدولار مثل الصين واليابان وروسيا وتايوان والهند وفرنسا وكوريا الجنوبية.

هذا الطرح، وإن لم يكن طرحاً سياسياً كما كانت الحال في نهاية السبعينيات، إلا أنه يجانب السياسة من جهة، ويمكن أن تكون له انعكاسات كبرى على الاقتصاد في حال الأخذ به، ولذلك هو مستبعد في المرحلة الحالية، إلا أن «الفكرة قد أطلقت» وينتظر أن تتطور. والسبب الكامن وراء إطلاق الصين هذا «البالون التحذيري» هو خوفها من تراجع قيمة احتياطها من الدولار والذهب بعدما سجّلت في آخر شهرين من العام الماضي ٥٥ مليار دولار خسائر بسبب انهيار قيمة موجوداتها المقيدة بالدولار. كذلك فإنّها تخشى انهيار قيمة ما تحمله من سندات حكوميّة أميركيّة، وتقدّر قيمتها بنحو 10 في المئة من الدين العام للولايات المتّحدة. ومن المعروف أن واشنطن «ضامنة» عملة «التداول والتوفير الأساسية في العالم» تقطف ثمار هذا الدور خصوصاً لتمويل عجز ميزان مدفوعاتها، وتعمد إلى ضخّ الدولارات في الجهاز المالي العالمي. وفي الواقع فضّلت الإدارات الأميركيّة منذ سنوات سد ثغرات عجزها المزمن عبر «إصدار المزيد من الدولارات» وهو ما سمي «سياسة المطبعة».

هذه السياسة أفادت أيضاً الاقتصاد العالمي، إذ كانت واشنطن تسد حاجات الاقتصاد العالمي لوسائل الدفع ونقص الوحدات النقدية للحاق بزيادة سرعة التداول بين الاقتصادات المختلفة، وبالتالي كانت تؤدي دور «مصرف مركزي عالمي» وتجني، إلى جانب ذلك، ثمار التوسّع الاقتصادي العالمي.

وجاءت الأزمة المالية الأخيرة لتسلّط الأضواء على «تناقض مصالح» بين مصدر وحدة النقد العالمي (الدولار) وحاملي هذه الوحدات، إذ حتَّمت الحلول التي طرحت لمعالجة الأزمة الاقتصاديّة العالميّة ضخ مبالغ وصفها البعض بأنّها «خيالية»، وخصوصاً في الولايات المتحدة، ما حتَّم بالتالي على الإدارة الأميركية إجراء «توازن بين سندات الخزينة الأميركية المتداولة وإصداراتها الجديدة» خوفاً من تحميل دافعي الضرائب الوزر الأكبر من هذه المعالجات المالية. وبالتالي بات واضحاً أنها لا تستطيع إلا أن تعمد إلى إصدار أرصدة نقدية جديدة لتمويل خطط إنقاذها. وبالطبع، هذه الإصدارات المكثفة لا يمكن إلا أن تؤدي إلى تآكل أرصدة الدولار الموظّفة في سندات الخزينة الأميركية التي تحملها دول مثل الصين وروسيا واليابان.

وتدرك دول مثل الصين واليابان والهند «الاستعمال التنافسي غير المشروع» لاستحواذ واشنطن على حق إصدار الدولار والاستفادة منه، إلا أنّها في الوقت نفسه لا تستطيع إسقاط دور الدولار ولا حتى المطالبة بذلك من دون تنسيق مسبق مع معظم الدول في ظل تشابك المصالح وآليّات عمل نظام النقد العالمي ودون دراسة ما يمكن أن يحل محل «الدولار» وحدةَ حساب لعدد من السلع الأساسية.

لا يمكن اليوم مطالبة الولايات المتحدة بتسديد قيمة الأرصدة الموجودة بالدولار بذهب «غير موجود»، إذ سيكون لهذه المطالبة أثر تدميري على الاقتصاد العالمي، إذ يدرك الجميع أنه «لا يوجد ذهب مقابل هذه الدولارات». كذلك يدرك اقتصاديو العالم عدم القدرة على العودة إلى ما قبل الحرب العالمية الأولى حين كانت كل العملات الوطنية مرتبطة بالذهب، فكميات الذهب المتاحة للاستعمالات النقدية محدودة، واستعمال «حقوق السحب» المبنية على شكل «سلة عملات» كالتي يستعملها صندوق النقد الدولي يصعب التوسع بالعمل بنظامها بسبب تفاوت المستويات الاقتصادية بين مختلف الدول، ما يمكن أن «يحد من سيادة» بعض الدول على احتياطاتها التي ستكون مرتبطة مباشرة بنتائج اقتصادات أخرى.

بناءً على هذه «البديهيات»، كما يصفها الخبراء، يمكن القول إن فكرة استبدال الدولار بـ«وحدة نقدية عالميّة» باتت على الطاولة، إلا أن بدء البحث بتطبيقها يتطلب مرحلة تفكير قد تطول، وصولاً إلى باب الخروج من الاقتصاد الافتراضي والعودة إلى الاقتصاد الواقعي. إذ إن اعتبار الدولار، الذي يمثّل أكثر من ٧٠ في المئة من الحجم المالي للاحتياطات النقدية في العالم، أقوى «عامل نقدي» يدل إن لزم الأمر على أن الاقتصاد العالمي لا يزال مبنياً على الافتراض، وينتظر العودة إلى الواقع.

امتصاص التضخّم

إلى جانب تراجع القيمة الفعلية للأرصدة بالدولار، تبرز الخشية من أن يصيب التضخم الاقتصاد الأميركي بسبب الكميات الضخمة من السيولة النقدية التي تضخ في السوق لإنقاذ الاقتصادات عبر شراء السندات القديمة للمحافظة على الميزانية الفدرالية. ويرى الخبراء أن مسؤولي النقد في واشنطن يعتمدون على ارتفاع نمو الاقتصاد الأميركي بضع نقاط لـ«امتصاص» الأثر التضخمي الناتج من «طباعة الدولار»، لأنّ زيادة عرض النقد ستدفع نحو دعم كلفة الإنتاج، أي زيادة الصادرات، وهو عامل إيجابي لهذه السياسة يضاف إلى عامل تراجع قيمة المديونية.

بسّام الطيارة

المصدر: الأخبار

إقرأ أيضاً:

صندوق السداد الدولي والإعلان عن نهاية عصر الدولار

ما هي لعبة الأوروبيين وأهدافهم عبر إقامة صندوق السداد؟

إضافة تعليق جديد